近日,金管會因遭逢鉅額虧損之企業客戶提出陳情,特別針對國內多家銀行於銷售「目標可贖回遠期契約(Target Redemption Forward,TRF)」過程之缺失提出糾正。主管機關除參照國外金融法規相關規定,亦考量國內環境,強調避險性需求,並提出七大管理方向以供銀行日後遵循。究其缺失,除銀行於銷售該商品無充分揭露風險外,客戶也缺乏風險意識,未主動詢問其契約特性。加上契約條款千變萬化,如沒有專業財金背景,較難窺探出此契約架構。

透過這次事件,期盼投資人與企業客戶能重新認識衍生性金融商品的風險與複雜性,並深入了解 TRF 的契約內容。

TRF 契約介紹

「目標可贖回遠期契約」其標的物為匯率時,財務文獻上常視為「第二代」外匯衍生性金融商品。在國內,中央銀行歸類為選擇權類的商品。

常見 TRF 契約包含的產品條件

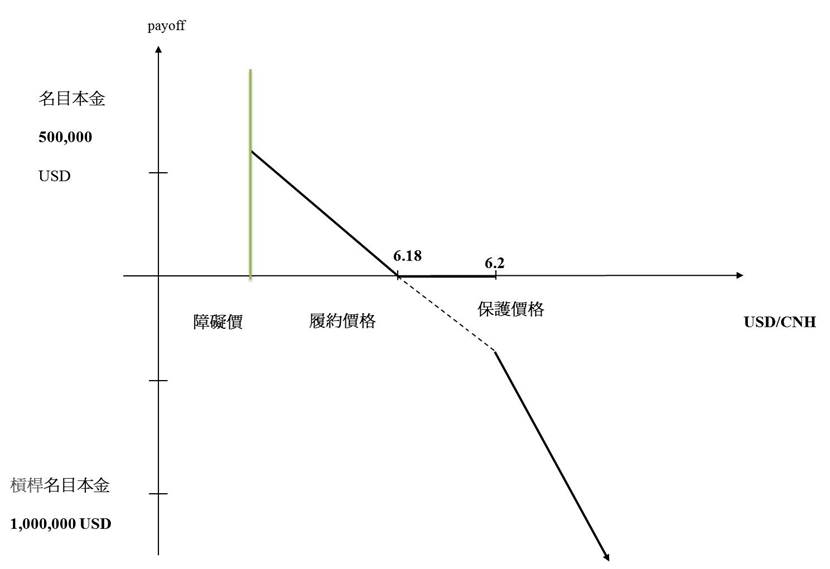

- 名目本金(Notional amount)

- 槓桿名目本金(Leverage notional amount)- 常見為兩倍名目本金。

- 履約價格(Strike price, K)- 可為買權或賣權履約價格。

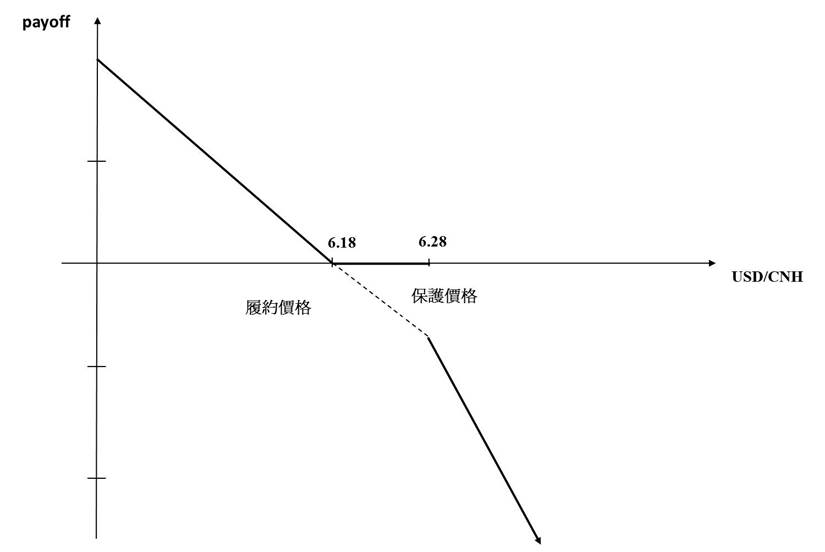

- 保護價格(European KI value, EKI)- 常見當為買權特性時,EKI < K。當為賣權時則相反。

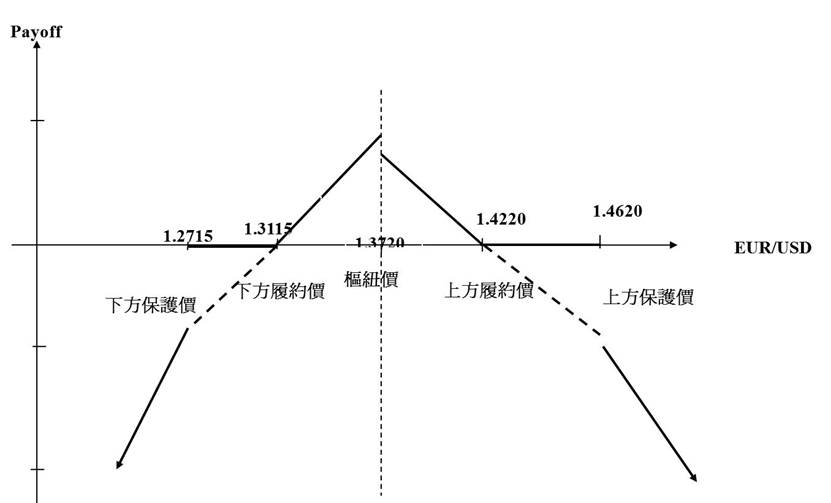

- 樞紐價(Pivot)

- 價內價值(ITM value)- 依商品定義,可為買權或賣權。

- 目標價內價值(Target ITM value, or Target level)- 可為點數和或是次數和。

- 終止事件(Termination event)- 定義為獲利點數和(獲利次數和)超過目標價內價值(次數)。

- 收付條件(Payoff condition)- 履約價格、保護價格與樞紐價會在此出現,用以進行損益計算。

- 產品比價日(Fixing dates)- 頻率可為一個月或兩週等。

- 產品交割日(Delivery dates)- 為比價日後二至三天左右進行交割。

常見的契約存續期間大約一年或兩年,於存續期間內會進行多次(每月或是每兩周)比價動作。如當天為比價日時,以契約上所訂定之收盤匯率和收付條件進行收付款額計算。當為獲利情形時,會以名目本金作為結算;如為損失時,則以槓桿名目本金(兩倍名目本金)計算。另外,當為獲利情形時,當期的獲利點數(值為正,為價內情形),數值會納入「目標價內價值計」計算,當累積的價內價值超過目標價內價值時,此契約將自動終止。

對於投資人而言,理想的情形為初期即獲利累積滿足出場。若非,可能於期中所發生的損失總和會超過目標獲利,意指當契約發生提前結束,也不是獲利保證。

同樣的,在遭受損失的同時,因損失的點數並不在目標價內價值計算,故如期中遭逢幾次大額虧損,但之後如達到目標獲利滿足時,此契約仍會提前終止,且此時投資人可能已遭逢高額損失。上述情況隱含當匯率波動度大時,對於 TRF 商品價格將產生巨大的負面影響。當然,如匯率方向錯估,損失金額亦可能於短期間迅速累積,這也是金管會將 TRF 視為高投機性商品的最大原因。

結論

我們談論了許多 TRF 的契約變化,更強調它的風險特性。由於契約會依獲利目標滿足與否而發生提前結束(故產生路徑相關問題),在文獻中較難得出公式解。如採用蒙地卡羅模擬法進行評價,在求取相關避險值時,可能會因報酬型態的不連續性而遭受難題。相較於其他衍生性金融商品,標的物之尾端分佈假設對其公允價值結果更是有顯著性的影響。 對銀行而言,風控部門在進行風險管理時首先將遭逢上述問題。如欲考量 TRF 或是加入其他衍生性金融商品之投資組合時,為得出較有意義的風險值,多種匯率幣別的相關性與一致性的評價模型考量更顯得重要。

資通電腦從過去深耕金融體系所累積多年經驗與豐沛實績,推出前中後台金融交易作業自動化系統產品之開發,「財務交易系統」除前台交易與資金調度支援、後台交易確認與帳務作業外,亦提供多樣 TRF 契約與奇異型選擇權評價與風控系統。